Le discours est rassurant : BNP-Paribas s’affirme optimiste avec l’exigence de fonds propres durs fixée à 9,125% en 2018.

Pour le commun des mortels, un petit décryptage s’impose. En réalité, comme toutes les autres banques systémiques, la banque, et toute légalité, trompe son petit monde.

Car, comme le démontre Eric Toussaint dans son article Tout va très bien, Mme de la Marquise, les banques ont le droit de pondérer les actifs en fonction du risque...

Extrait :

Bâle 1 : un encouragement à la dérèglementation voulue par les banques

Première étape : à partir de 1988, les accords de Bâle 1 prévoient que les banques doivent avoir à leur disposition sous forme de fonds propres l’équivalent de 8% de leur bilan. Cela veut dire que si elles disposent de 1 euro en fonds propres (apporté en principe par les actionnaires), elles peuvent prêter 12,5. Cela signifie également que pour prêter 12,5 alors qu’elles n’ont que 1 de fonds propres, elles peuvent emprunter 11,5.

Par rapport aux normes en vigueur depuis les années 1930, il s’agissait déjà d’un important encouragement à recourir à l’endettement pour augmenter le volume des activités de la banque. Or ces 8 % apparaissent comme un montant élevé depuis les accords de Bâle 2 que nous verrons plus loin.

Attention, il faut nuancer de manière importante la description qui vient d’être faite. En effet, ce n’est pas 12,5 qu’elles peuvent prêter…

En réalité, elles peuvent « prêter » 25 (c’est le cas de BNP Paribas), voire 50 (c’est le cas de Deutsche Bank ou de Barclays) tout en respectant Bâle 1 (et Bâle 2 actuellement en vigueur).

Pourquoi est-ce possible ? Parce qu’elles peuvent jouer sur le dénominateur du ratio fonds propres/actifs, car ce ratio n’est pas appliqué au total des actifs.

En effet, Bâle 1 (tout comme Bâle 2 et Bâle 3 que nous analyserons plus loin) permet à la banque de « réduire » la valeur des actifs en considérant qu’une grande partie d’entre eux ne sont pas risqués.

La valeur des actifs est calculée en fonction du risque qu’ils représentent :

- Les titres de dette souveraine émise par des Etats membres de l’OCDE sont considérés comme ne présentant aucun risque ;

- Les prêts aux banques cotées entre AAA et AA- ne présentent que 20% de risque.

Bâle 1 établissait cinq catégories de risque en fonction du débiteur ou de la contrepartie :

- Etats et pouvoirs publics ;

- grandes entreprises non financières ;

- banques ;

- particuliers et petites entreprises (retail) et

- autres.

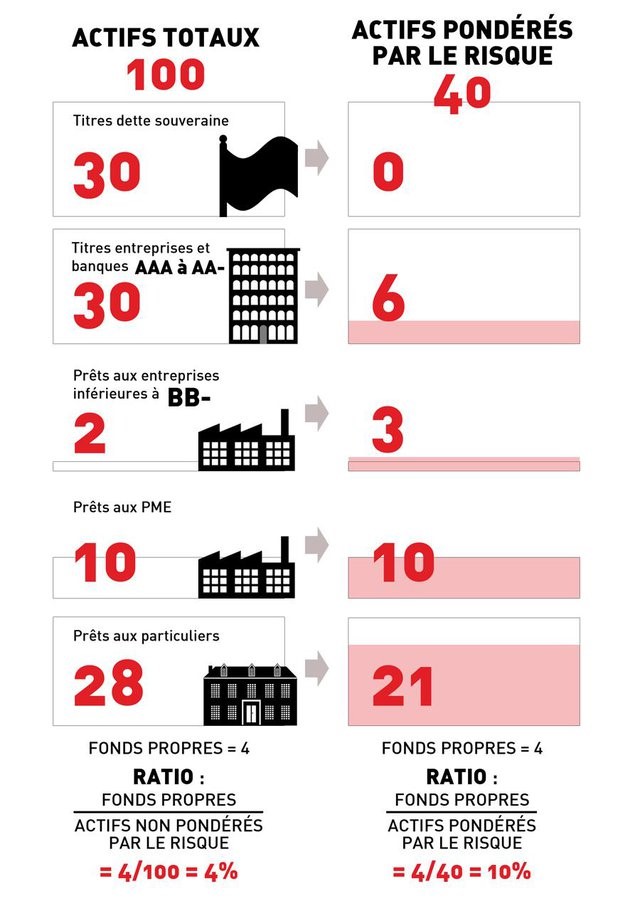

Comment un ratio de 4% peut être transformé en un ratio de 10%

Par exemple : si la banque Banxia a 4 de fonds propres et 100 d’actifs, cela représente un ratio de 4% alors qu’elle doit atteindre 8% dans le cadre de Bâle 1 (et de Bâle 2 qui est d’application en 2013-2014).

Comme fait-elle pour l’atteindre sans rien changer ? Elle va pondérer ses actifs en fonction du risque. Prenons le cas théorique suivant : sur les 100, elle détient des titres souverains de pays qui disposent d’une note comprise entre AAA et AA- pour un montant de 30. Elle peut alors soustraire ces 30 du total de ses actifs.

Pourquoi ? Parce que la législation en vigueur considère que des créances sur des pays notés entre AAA et AA- ne nécessitent aucun capital pour amortir des pertes éventuelles. Il lui reste 70 d’actifs en face desquels elle doit mettre un montant suffisant de capital. Son ratio capital/actifs (4/70) s’établit maintenant à 5,7 % : c’est encore insuffisant.

Continuons le raisonnement. Sur les 70 restants, 30 sont constitués de créances sur des banques ou à des entreprises notées entre AAA et AA-.

Dans ce cas, puisque les règles de Bale 1 (et de Bâle 2) considèrent que ces prêts ne présentent que 20 % de risque, la banque Banxia peut considérer que les 30 de créances ne comptent que 6 (20 % de 30). Ce n’est donc plus pour des actifs équivalents à 70 que Banxia doit rassembler des fonds propres, mais des actifs de 70 moins 24, c’est-à-dire 46. Le ratio fonds propres/actifs s’améliore donc nettement, il atteint 8,7 % (4 de fonds propres pour 46 d’actifs pondérés par le risque).

Admettons maintenant que sur les 40 d’autres actifs, 2 soient des prêts à des entreprises ou à des banques auxquelles les agences attribuent une mauvaise note, c’est à dire inférieure à B-.

Dans ce cas, le risque s’établit à 150 %. Ces 2 de créances comptent alors pour 3 (150% de 2). Il faudra calculer les fonds propres requis pour faire face au risque par rapport à 3 et non par rapport à 2.

Supposons que sur les 38 d’actifs restants, 10 représentent des prêts à des PME. Dans ce cas, 10 comptent pour 10 car les créances des banques sur les PME ne peuvent pas être allégées, elles sont considérées par les autorités de Bâle comme présentant un risque élevé. Le « risque » s’établit à 100 %.

Les 28 d’actifs restants sont constitués de prêts aux particuliers. Le risque pour les prêts aux particuliers s’établit à 75%, donc ces 28 d’actifs pèsent 21 (75% de 28) .

Dans ce cas théorique, les actifs calculés en fonction du risque représentent finalement 40 (0+6+3+10+21) sur un actif total de 100. Le ratio fonds propres / actifs vaut 4/40, c’est-à-dire 10 %.

Bingo ! La banque dont les fonds propres ne représentaient que 4% des actifs peut déclarer que son ratio atteint en réalité 10 %. Elle sera félicitée par les autorités de contrôle.

Vous croyez que ce n’est que théorique ? Que ce qui vient d’être décrit ne correspond pas à ce que font les banques et les autorités de contrôle ? Détrompez-vous.

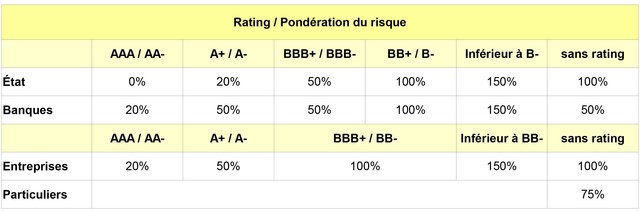

Vous trouverez dans la partie suivante un exemple bien réel et des exemples comme celui-là, il y en a beaucoup. En attendant voici ci-dessous un tableau qui résume les taux applicables pour la pondération du risque tant dans le cadre de Bâle 1 que de Bâle 2.

Le comité de Bâle : les banques peuvent déterminer elles-mêmes la valeur des actifs à prendre en compte

Le comité de Bâle fait une confiance totale aux banquiers : chaque banque peut décider d’adopter son modèle d’appréciation des risques. C’est ce que font toutes les grandes banques à quelques exceptions près.

Plus précisément, Bâle propose aux banques de choisir entre deux options : soit elles reprennent la méthode de calcul des actifs pondérés par le risque proposée par le Comité de Bâle II, soit elles définissent pour leur propre compte une méthode de calcul des actifs en fonction des risques qu’ils représentent.

Pour adopter ce système, elles doivent obtenir l’autorisation des autorités de contrôle, ce qui est facile pour une grande banque munie d’importants moyens.

Dexia : une belle illustration du laxisme du Comité de Bâle et des autorités nationales de contrôle

L’exemple de Dexia est une belle illustration de la dangerosité du système de pondération des actifs en fonction des risques, qu’il s’agisse de la version standardisée ou de la notation interne.

En juin 2011, Dexia a réussi haut la main le stress test imposé par l’autorité européenne de contrôle à 90 grandes banques européennes. Quatre mois plus tard, elle devait être sauvée de la faillite pour la seconde fois en 3 ans. Il est édifiant de lire le document présenté par Dexia pour réussir brillamment son examen.

Alors que le total des actifs (non pondérés) s’élevait à 567 milliards d’euros, les actifs pondérés par le risque ne représentaient plus que 141 milliards d’euros. Dans l’exemple théorique de la partie 8, la pondération des risques avait permis à la banque fictive Banxia de faire passer ses actifs de 100 à 40. Dexia a fait beaucoup mieux en juin 2011 : ses actifs sont passés de 100 à 25. Coup de chapeau aux prestidigitateurs de Dexia ! La « réalité » a dépassé la fiction.

Dexia affirme dans le document remis à l’autorité européenne que son ratio fonds propres de base/actifs pondérés par le risque atteignait 12,01%.

De quoi éblouir les régulateurs ! Si les actifs non pondérés avaient été pris en compte, ce ratio se serait établi à 3%, ce qui aurait donné une image plus proche de la réalité.

Si les autorités de contrôle ne permettaient pas aux banques, dont Dexia, d’ajouter à leur capital stricto sensu des produits financiers qui ne correspondent pas à du capital, le ratio aurait d’ailleurs été encore plus inquiétant.

Il faut souligner que si les règles de Bâle III (qui entreront en vigueur pleinement en 2018-2019) avaient été en vigueur en ce qui concerne le ratio fonds propres/actifs NON pondérés ainsi que le ratio fonds propres/actifs pondérés, Dexia aurait également réussi le test. Ce qui montre que Bâle III n’apporte aucune solution.

Les Banques : ça trompe énormément

Le cas de Dexia n’est pas du tout isolé. Selon le Rapport Liikanen, en 2011, les fonds propres ne représentent que de 2 à 6% des actifs non pondérés des grandes banques. Dans le cas de la Deutsche Bank, ils représentent à peine plus de 2% (ce qui implique un effet de levier égal à 50).

Dans le cas d’ING et de Nordea (Suède), ils représentent un peu moins de 4%. Pour BNP Paribas, Crédit Agricole, BPCE, Société Générale ou Barclays, ils représentent environ 4% (effet de levier de 25). Dans le cas des espagnoles Santander et BBVA, des italiennes Intesa Sanpaolo et Unicredit, ou encore de la belge KBC, environ 6% (effet de levier d’environ 16) |10|.

Or toutes ces banques ont réussi le stress test de juin 2011 et présentent un ratio fonds propres/actifs pondérés supérieur à 10%.

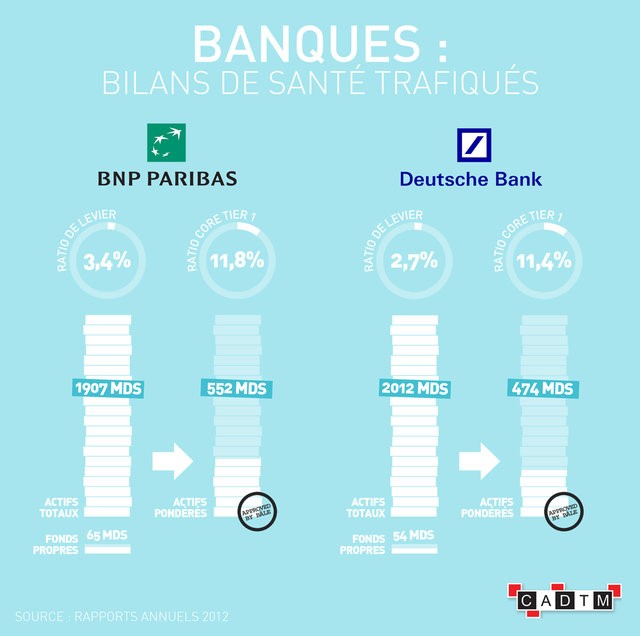

Sur la base de leur rapport annuel 2012 publié en 2013, nous avons calculé les ratios fonds propres/actifs pondérés et fonds propres/actifs NON pondérés pour deux grandes banques européennes qui ont la réputation d’être solides : BNP Paribas et la Deutsche Bank.

Comme le montre l’illustration suivante, le résultat a de quoi alerter les plus confiants.

Depuis 2014, les grandes banques ont un petit peu augmenté le ratio fonds propres/actifs non pondérés mais en réalité leur fragilité reste très grande.

Bâle III ne permettra pas d’instaurer une véritable discipline financière

Bâle III, adopté au niveau des principes généraux en 2010 et devant entrer en application à partir de 2018 ou 2019 à l’échelle planétaire, ne prévoit qu’un changement important : au lieu de 2 % de capital dur exigé par Bâle II, les banques devront réunir 4,5 % de capital dur. S’ajouteront 3,5 % de fonds calculés de manière plus coulante pour atteindre les 8 % déjà exigés par Bâle I et II.

Mais l’élément fondamental à retenir est le fait que les actifs continueront à être calculés en fonction du risque qu’ils représentent. Cela réduit à néant les discours sur la solution apportée par Bâle III à la crise bancaire. Car 4,5 % de capital dur en proportion des actifs pondérés par le risque, c’est de la rigolade. Tous les maquillages de comptes sont possibles.