Cet article est adapté d’une présentation donnée devant des sympathisants de Solidarité et Progrès le 23 juin 2011 à Paris.

Cette présentation est disponible en vidéo sur ce site.

Le 12 avril dernier, une proposition de loi a été introduite à la Chambre des représentants du Congrès américain, visant à « rétablir la séparation entre activités de banque commerciales et de bourse, comme stipulé dans la loi sur les Banques de 1933, la Loi Glass-Steagall » ;

Cette proposition de loi, intitulée H.R. 1489 a été baptisée « loi de retour à une activité bancaire prudente de 2011 ».

Pourquoi une telle séparation ?

Le 16 juin 1933, suite à un congé bancaire de quelques semaines et après avoir convaincu les Américains de ramener leur épargne à la banque, le nouveau président Franklin Delano Roosevelt signe la loi Glass-Steagall afin de s’assurer que les banques ne prennent plus de risques indus en bourse et ne mettent plus en danger l’épargne populaire en cas de krach.

Aujourd’hui, la situation est bien pire qu’en 1933 car nous sommes confrontés, dans le monde entier, à une orgie de spéculation sans précédent dans l’histoire humaine : les trente dernières années ont vu la création de toute une panoplie d’instruments financiers opaques portant sur tout ce qui se vend, y compris la nourriture.

La proposition de loi H.R. 1489 stipule :

« Une institution de dépôt assurée [1] ne peut être ou ne peut devenir la filiale d’aucune société de courtage ou de négoce, de conseil en investissement, de société d’investissement, ou d’aucune autre société principalement engagée dans l’émission, la mise en marché, la garantie, la vente publique ou la distribution en gros ou au détail ou par participation intermédiaire d’actions, de bons, d’obligations, de notes ou autres titres. »

De plus, elle précise :

« Un individu qui est cadre, directeur, associé ou employé de quelque société de courtage ou de négoce, de conseil en investissement, de société d’investissement que ce soit, ou de quelque autre société principalement engagée dans l’émission, la mise sur le marché, la garantie, la vente publique ou la distribution en gros ou au détail ou par participation intermédiaire d’actions, de bons, d’obligations, de notes ou autres titres, ne peut être en même temps cadre, directeur, employé ou au service sous toute autre forme que ce soit d’une institution de dépôt assurée. »

Le texte de cette proposition de loi, qui ne fait que trois pages au total et est d’une limpidité exemplaire, montre bien comment, a contrario, les régulateurs et les gouvernements sont aujourd’hui complètement dépassés par la situation. Ainsi, les quatre grands marchés de capitaux de la planète sont complètement dominés par des mégabanques et leurs filiales, ou par des partenaires plus ou moins reconnus agissant depuis des paradis fiscaux, dont le plus important est la City de Londres. Ce « acteurs financiers » se ruent comme des bêtes féroces sur les « actions, bons, obligations, notes ou autres titres » commes les produits dérivés, en s’appuyant sur le poids que leur confère l’immense réservoir d’épargne populaire accumulé au sein « des institutions de dépôt assurées » au cours des Trente Glorieuses dans les pays occidentaux.

A titre d’exemple, le marché des contrats à terme et dérivés représente plus de 600 000 milliards de dollars, soit plus de 10 fois le produit intérieur brut mondial annuel (PIB) et plus de 25 fois la production de biens physiques. 90 % des transactions y sont opaques. Sur le marché des devises, 4000 milliards de dollars de transactions quotidiennes se réalisent de gré à gré, c’est-à-dire sans contrôle public, représentant en 15 jours ouvrables plus que le PIB mondial annuel. Pour les obligations, 99 % des échanges se font en toute opacité tandis que sur le marché des actions, la part opaque est de 40 % en Europe et de 70 % aux Etats-Unis.

Les origines de cette orgie spéculative

Lors d’un discours prononcé en 1983, le fondateur du groupe bancaire international Inter-Alpha Jacob Rothschild a fait part d’un projet visant à « rassembler deux grands types d’institutions géantes, les sociétés de service financier mondialisées et les banques commerciales internationales aptes à négocier à l’échelle planétaire, afin de former un conglomérat financier à plusieurs têtes, tout-puissant ».

Il n’est donc pas étonnant de voir Jacques Delors, ministre de l’Economie et des Finances de François Mitterrand, s’attaquer un an plus tard à la distinction fondamentale entre activités bancaires en créant, le 24 janvier 1984, des entités à vocation universelle appelées « établissements de crédit ». Cette distinction entre les diverses activités de banque avait été instituée en France le 2 décembre 1945 par la Loi 45-15, inspirée de la Loi Glass-Steagall adoptée en 1933 aux Etats-Unis.

Delors a utilisé le paravent de la nationalisation des banques pour exaucer le souhait exprimé un an plus tôt par Rothschild. Il suffisait ensuite de privatiser le tout pour compléter l’opération. Ainsi, les trente-six banques et les deux compagnies financières (Compagnie financière Suez et Compagnie financière Paribas) nationalisées par la loi du 11 février 1982 ont été reprivatisées par la loi du 2 juillet 1986, sauf la banque Hervet pour laquelle il a fallu attendre le 19 juillet 1993. On pourrait croire qu’il s’agissait ici d’un simple aller-retour ou d’un repentir à la suite des pressions exercées par de puissants intérêts financiers sur les pouvoirs publics, mais l’important est qu’entretemps les cloisons entre ces différents métiers de banque ont été sauvagement abattues.

En 1984 également, au moment où le futur patron de la Fed Alan Greenspan dirigeait J.P. Morgan, une équipe de rédacteurs préparait en interne une étude intitulée Rethinking Glass-Steagall (Repenser Glass-Steagall), plaidant pour l’élimination pure et simple de cette loi considérée comme dépassée.

En 1986, le « Big Bang » de Londres venait consacrer la dérégulation du système financier anglais et les banques étrangères s’emparaient des maisons de courtage locales pour former les conglomérats de banques commerciales-sociétés de courtage souhaités par Rothschild. La Loi Glass-Steagall fut quant à elle abrogée en 1999 aux Etats-Unis.

Prenons maintenant l’exemple d’une grande banque française, membre du Groupe Inter-Alpha, la Société Générale. Nous l’avons choisie à titre d’exemple car son site internet est le plus explicite, mais la situation que nous allons décrire ici vaut également pour toutes les autres grandes banques françaises.

Vous noterez d’abord l’association de la banque et de l’assurance, à laquelle nous reviendrons plus loin. Notez également que la nouvelle devise de la « Socgen », comme on l’appelle affectueusement dans le métier de la finance, « développons ensemble l’esprit d’équipe », a été adoptée suite à l’affaire Kerviel, le trader qui aurait, selon les dirigeants de la banque, fait « cavalier seul » et lui aurait fait perdre 4,8 milliards d’euros en 2008.

D’un côté il y a la face Dr Jekyll, pour reprendre l’image du célèbre roman Dr Jekyll et M. Hyde, celui d’une banque de dépôt accompagnant entreprises et épargnants au quotidien et offrant également la possibilité de s’assurer en toute sérénité.

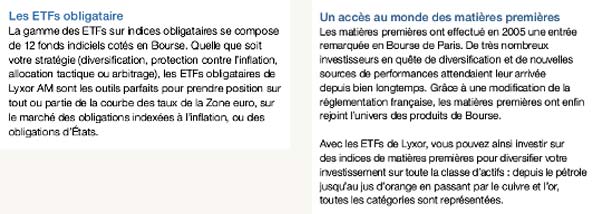

Ensuite il y a la face M. Hyde, celle de l’activité de banque d’affaire ou d’investissement, comme le montre sa propre publicité sur internet.

Vous verrez que la banque offre sans complexe la possibilité de spéculer sur les obligations d’Etat, ainsi que sur une large gamme de matières premières. Tout ceci a été rendu possible, comme le souligne avec satisfaction la publicité de la banque, par une « modification de la réglementation française en 2005 ». Ainsi, « depuis le pétrole jusqu’au jus d’orange, en passant par le cuivre et l’or, toutes les catégories sont représentées ».

Comme vous le voyez dans le tableau ci-dessous, ou peut parier tout d’abord sur l’énergie, en l’occurrence le baril de pétrole Brent ou WTI. Remarquez le petit panier à droite. Vous imaginez bien qu’il s’agit d’un panier virtuel, et ceci dans les deux sens du terme, car l’investisseur peut commander sur internet mais en plus il n’a aucunement l’intention de prendre possession du produit au final. Il désire seulement parier sur l’évolution des indices.

Ensuite, il y a les métaux industriels, comme aluminium, le cuivre, l’étain, le plomb, le zinc et le nickel.

Sachez également que dès votre petit déjeuner vous êtes victimes de la spéculation, car au-delà du jus d’orange que nous avons déjà mentionné, on peut également jouer sur le lait et bien entendu les céréales, sans oublier le sucre, le cacao et le café.

Voilà donc pour les matières premières. Mais il y a aussi ce qu’on appelle les indices « thématiques », liés aux pays émergents et au « développement durable ». On peut ainsi jouer sur l’eau (le WOWAX, indice mondial de l’eau), l’énergie solaire, le bois (représenté par l’indice TIMBEX), la gestion des déchets domestiques, et même le climat, en l’occurrence les droits d’émission de CO2 comme le résume le tableau ci-dessous.

Donc, à tout moment de la journée et partout dans le monde, il y a des gens qui spéculent sur ce que l’on mange, sur l’eau qu’on boit et sur l’air qu’on respire. Ceci explique sans doute pourquoi on a souvent l’impression de suffoquer.

Ce sont ces mêmes intérêts financiers qui viennent ensuite nous asséner leurs thèses malthusiennes sur le soi-disant excédent démographique de notre planète, alors que ce sont eux qui nous étranglent par le contrôle implacable qu’ils exercent sur les matières premières, tout en empêchant les investissements à long terme nécessaires au développement de l’humanité.

Pensez de nouveau à ce que Rothschild avait dit en 1983 : il faut « rassembler deux grands types d’institutions géantes, les sociétés de service financier mondialisées et les banques commerciales internationales aptes à négocier à l ?échelle planétaire, afin de former un conglomérat financier à plusieurs têtes, tout-puissant ».

Certains diront qu’il est impossible de faire quoi que ce soit, car tout cela est aujourd’hui trop compliqué et qu’on ne peut plus rien démêler. C’est vrai si l’on est impuissant ou incompétent.

Mais je vais vous donner l’exemple d’un jeune conquérant, qui se trouvait confronté lui aussi à un problème présenté par les grands prêtres de son époque comme étant insoluble : celui du célèbre nœud gordien.

L’on raconte que lorsque Alexandre parvint à Gordion, en Phrygie, en 333 avant J.C., les prêtres de la cité lui présentèrent le char du légendaire roi Midas, dont le timon était entouré d’un nœud inextricable : le nœud Gordien. On lui raconta alors la légende selon laquelle celui qui dénouerait le nœud serait maître de l’Asie. Personne avant lui n’y était jamais parvenu. Après avoir vainement cherché l’un des deux bouts du nœud, Alexandre trancha d’un coup sec les cordes avec son épée. Les grands prêtres, gestionnaires des fortunes qui leur étaient confiées et associés à l’Empire perse et à ses succursales présentes dans toute la Grèce, en restèrent bouche-bée.

Face à l’enchevêtrement apparamment inextricable auquel nous sommes aujourd’hui confrontés entre banques de dépôt, banques d’affaires et compagnies d’assurance, nous allons examiner les principes constituant les fondements de ces trois métiers à l’origine très différents mais composant ce magma financier à l’odeur nauséabonde.

Epargne, capital, assurance

Vous avez vu tout à l’heure le logo de la Société Générale, faisant référence à la banque et à l’assurance. C’est aujourd’hui le cas de toutes les banques actives en France : BNP-Paribas, Crédit Agricole, La Banque Postale, Banque Populaire-Caisse d’Epargne... Ceci est, pour le citoyen lambda, le signe le plus visible de l’abattement des cloisons entre les trois métiers.

Commençons par l’assurance. Dans sa Grande ordonnance de la Marine, promulguée en 1681, Colbert définit une assurance ou une police d’assurance comme « un contrat par lequel un particulier s’oblige de réparer les pertes et dommages qui arrivent en voyage par cas fortuit à un vaisseau ou à son chargement, moyennant certaine somme qui lui est payée par le propriétaire ». Il précise également que le mot « police » est « un terme italien ou lombard, Polissa, qui signifie un brevet ou billet » et que la « prime » « est la somme que l’assuré paye à l’assureur pour le prix de l’assurance. Elle s’appelle prime parce qu’elle se paye premièrement et par avance ».

Ceci signifie tout d’abord que l’assureur n’est jamais obligé de rendre les primes qu’il empoche, car elles deviennent sa propriété. Il doit toutefois bien mesurer les risques liés aux voyages en mer car les indemnités qu’il devra payer en cas de perte ou de dommages seront beaucoup plus grandes que les primes qu’il aura perçues de la part d’un particulier.

Colbert a voulu codifier l’existence de ces contrats car il souhaitait encourager le commerce maritime et les échanges dont la France avait grandement besoin, ainsi que la vaste entreprise qu’allait constituer le développement de la nouvelle colonie au Canada. Il avait par contre interdit les contrats d’assurance sur la vie, autrement connus comme assurance-décès, car il estimait qu’il en découlerait « une infinité d’abus et de tromperies » et qu’il n’y a « ni promesse, ni remède contre le destin et la mort. » Le Conseil d’Etat autorisera l’assurance sur la vie en 1818.

La première compagnie d’assurance incendie a été créée par le médecin anglais et entrepreneur Nicholas Barbon en 1667, au lendemain du Grand incendie de Londres de 1666. L’idée a ensuite été introduite en 1752 par Benjamin Franklin aux Etats-Unis. Puis il y a eu l’assurance automobile, rendue obligatoire en France par la loi du 27 février 1958. Tous ces développements démontrent une volonté de l’Etat d’autoriser et encadrer une pratique privée lorsqu’elle s’avère être, au fil du temps, d’intérêt général. A contrario, on peut affirmer que l’intérêt général ne peut être garanti ou protégé que lorsque qu’il y a encadrement par l’Etat.

Les banques ont, quant à elle, comme fonction de collecter l’épargne et de la prêter à des personnes ou des sociétés qui en ont besoin pour financer leurs projets. L’élément de risque associé à chaque prêt est contrebalancé par une garantie exigée par le banquier au moment où il accorde le prêt.

L’Etat encourage les gens à « sortir leur épargne de leur matelas », de manière à lui « donner vie » et pour qu’elle acquière une « qualité active et productive » bénéfique à l’ensemble de la nation, comme l’explique Alexander Hamilton, le premier Secrétaire au trésor américain, dans son Rapport sur une banque nationale de 1791. L’Etat s’engage en contrepartie à réglementer les banques, considérées ici, à l’instar des compagnies d’assurance, comme institutions d’utilité publique, et ce de manière à ne pas mettre en danger une épargne populaire acquise au prix d’un travail laborieux.

Le terme « capital » vient quant à lui du latin capitalis, l’adjectif formé à partir de caput, qui signifie « tête » mais qui à l’époque romaine avait à voir aux choses liées à la vie, comme dans « crime capital » ou « peine capitale ».

Au quinzième siècle, en français, « capita l » signifiait « ce qui est le plus important », comme la « ville capitale d’un pays », ainsi que la richesse totale détenue par un particulier, une fois que l’on a soustrait ses dettes, ce qui correspondrait plus à la notion d’épargne, un sens encore en usage aujourd’hui dans le langage commun et souvent source de confusion.

Le sens formel que nous lui donnons en économie politique vient d’Italie et d’Angleterre, et c’est la « somme que chaque personne apporte lors de la fondation d’une compagnie », comme on le définit dans les livres de comptabilité de la British East India Company en 1614. Le « capital » vint ensuite, par extension, à signifier la somme que tout artisan ou particulier investit dans son commerce ou son activité professionnelle, au-delà de ses économies personnelles. C’est donc ce que l’on est prêt à risquer au-delà de l’épargne.

Cela fait également penser aux « contrats à la grosse aventure », également codifiés par Colbert dans sa Grande ordonnance sur la marine, et définis comme « espèce de société entre deux particuliers, dont l’un envoye des effets par mer, et l’autre luy fournit une somme d’argent, à condition de la retirer avec un certain profit en cas de bon voyage, et de la perdre si les effets périssent ». Colbert précise plus loin que l’intérêt perçu « se monte ordinairement à une grosse somme, comme à vingt-cinq pour cent » et que « parmy nous ces sortes de contrats sont reçus comme légitimes, et qui n’ont rien de contraire à la religion ni aux bonnes mœurs ».

Ici on commence à voir la différence entre l’épargne, qui est ce que l’on garde pour ses vieux jours, et le capital, qui est ce que l’on veut bien investir dans une entreprise, en achetant des actions en bourse par exemple, ou dans un commerce, avec le risque que cela comporte.

Les différences entre assurance, épargne et capital peuvent être résumées dans un tableau comparatif :

| Assurance | Banques de dépôt | Banques d’investissement |

|---|---|---|

| Les primes sont faibles et deviennent la propriété de l’assureur. | L’argent confié au banquier, des sommes en général plus importantes que les primes d’assurance, reste la propriété de l’épargnant. | Le banquier reçoit comme mandat de le convertir en capital et de verser les dividendes perçus. |

| Accessible à tout le monde, même à ceux qui n’ont pas d’épargne, mais qui possèdent quelques biens valant la peine d’être assurés. | Accessible à ceux qui ont pu mettre un peu d’argent de côté mais qui n’ont pas les moyens ou la volonté de le risquer dans des entreprises. | Accessible à ceux qui disposent d’un surplus d’épargne et qui ont le goût du risque. |

| Les primes ne seront pas rendues. | L’épargne doit être rendue dès que l’épargnant le demande et le banquier doit verser un intérêt prélevé sur les profits qu’il a faits en prêtant l’argent à quelqu’un d’autre. | Le capital n’est en général pas rendu mais peut être vendu à quelqu’un d’autre, et il n’y a aucune garantie qu’il ne soit pas perdu. |

| Le risque est extérieur aux primes, et les sommes devant être payées à la victime d’un sinistre sont bien supérieures aux primes perçues. Les primes doivent être investies en lieu sûr. |

Le risque est inhérent à la manière dont l’épargne est reprêtée, mais limité par des garanties exigées lorsque le banquier prête l’argent. | Le risque est inhérent à la manière dont le capital est investi, et il n’y a aucune garantie. |

| Le client reçoit une indemnisation, couvrant uniquement la valeur des biens assurés, et ce uniquement en cas de sinistre. | Le client doit pouvoir récupérer toute son épargne plus un intérêt en tout temps. | Le client prend un risque en toute connaissance de cause, mais s’attend à des dividendes et à des gains de capitaux importants. |

| Assurance-vie : les primes sont cédées à l’assureur, mais il est prévu par contrat que l’assureur rende l’argent au bout d’un certain temps à l’assuré ou à un bénéficiaire de son choix. Ici, en cas de décès, il n’y a aucun droit de succession car l’argent appartient à l’assureur, qui peut l’investir entretemps comme bon lui semble jusqu’à ce qu’il soit rétrocédé au bénéficiaire. |

Épargne à terme : l’argent est confié pour un temps déterminé, mais le banquier doit le rendre à l’épargnant ou à ses successeurs. Des droits de succession doivent dans ce cas être versés à l’Etat. |

Ainsi l’histoire, les attentes et le calcul des risques ne sont absolument pas les mêmes pour les trois métiers. Et c’est pourquoi il est extrêmement imprudent de mélanger les genres, et ce encore plus dans un climat de dérégulation et de spéculation généralisées comme celui d’aujourd’hui.

Avec le développement des contrats d’assurance-vie et les comptes d’épargne à terme offerts par les banques, la distinction entre métiers d’assurance, de banque et de gestion de capital s’estompe entièrement. Ainsi, avec les contrats d’assurance-vie en unités de compte, investis en SICAV, en fonds communs de placement (FCP) et en sociétés civiles de placement immobilier (SCPI), les rendements sont étroitement liés à la performance des marchés financiers et le capital n’est pas garanti par l’assureur. Il en va de même pour les « contrats NSK », un type de contrat d’assurance-vie créé par la loi de finances de 2005, et qui doivent comporter au moins 30% d’actions et 10% de titres à risque.

Pour les placements à terme dans les banques de dépôt, le capital peut être garanti ou non selon la formule choisie par l’épargnant. Il va de soi que dans la mesure où les banques ont été de plus en plus amenées, au fil de la déréglementation, à parier « pour leur propre compte » et non plus uniquement pour celui de leurs clients, plus rien n’est garanti en cas de crise systémique, imminente dans l’actuel contexte d’insolvabilité des banques et des Etats.

Finalement, la croissance explosive des produits dérivés depuis le milieu des années 80, d’abord présentés comme des contrats d’assurances au service des investisseurs et non pas comme les produits spéculatifs qu’ils sont en réalité, a éliminé toute trace de distinction qui aurait pu subsister entre assurance et capital.

Une nouvelle loi de type Glass-Steagall a par conséquent une double fonction, l’une défensive et l’autre offensive : la première est de protéger l’épargne populaire et d’empêcher que des peuples entiers soient ruinés pour plusieurs générations, et la seconde est de couler immédiatement les fonds spéculatifs qui nous étranglent et empêchent l’argent d’atteindre l’économie réelle. Une fois que nous nous serons libérés de l’emprise de ce monstre, nous pourrons immédiatement créer les conditions d’une véritable reprise et d’une nouvelle période de prospérité pour toute l’humanité.